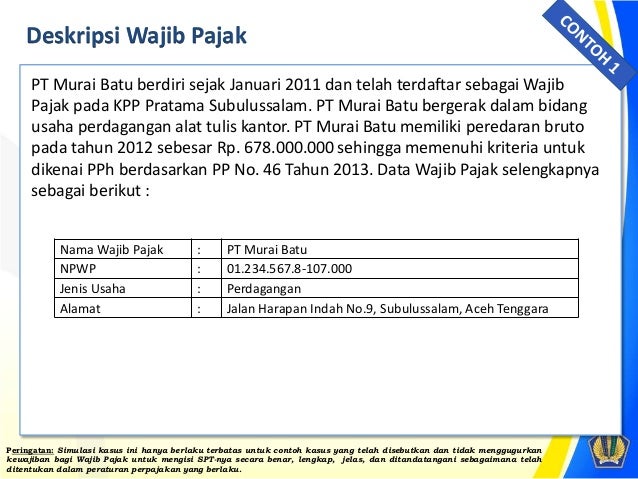

Implementasi pajak pp no. Pp 46 tahun 2013 adalah peraturan pemerintah yang mengatur tentang pajak penghasilan atas penghasilan dari usaha yang diterima atau diperoleh wajib pajak yang memiliki peredaran bruto tertentu.

5 Studi Kasus Cara Menghitung Pajak Penghasilan Yang Sering

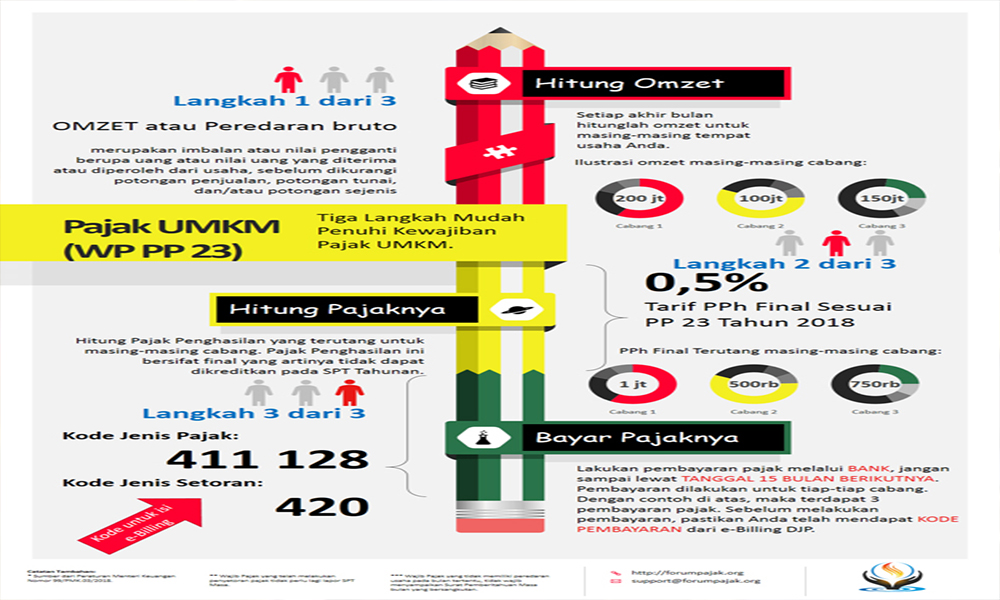

Contoh kasus pp 46 tahun 2013. 48 milyar per tahun dikenakan pajak yang bersifat final dengan. Dan tidak perlu angsur psl 25 lagi. Kalau 2 orang yang sudah sama aja. Di contoh kasus mirip situasinya bila yang dimaksud adalah penghasilan dari 1 orang. Pengenaan pph final sebesar 1 ini dapat dilakukan jika omset tahun pajak sebelumya tidak lebih dari rp 48 m. Inti dari peraturan pemerintah ini adalah wajib pajak baik orang pribadi maupun badan yang memiliki peredaran usaha tidak melebihi rp.

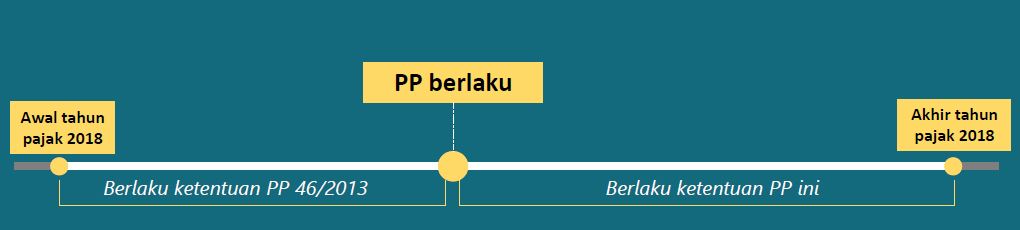

Secara prinsip penghitungan pajak penghasilan final terutang menurut pp 46 tahun 2013 dengan pp 23 tahun 2018 relatif sama yaitu tarif dikalikan dengan dasar pengenaan pajak. Rp15000000000 x 123 rp 600000000 30 juni 2013 10. Kapan wajib pajak dikenakan pph berdasarkan pp 46. Terima kasih sistop genuine. 46 tahun 2013 tentang pajak penghasilan atas penghasilan dari usaha yang diterima atau diperoleh wajib pajak yang memiliki peredaran bruto tertentu studi kasus pajak umkm di kabupaten bantul skripsi diajukan kepada fakultas 651880 universitas islam negeri sunan kalijaga yogyakarta. Namun terkait dengan istilah dasar pengenaan pajak antara pp 46 tahun 2013 dan pp 23 tahun 2018 memiliki pengertian dan penjelasan yang berbeda.

Misalnya tahun 2015 omset anda setahun sebesar rp 45 m maka pada tahun pajak 2016 anda dapat memanfaatkan fasilitas pp 46 tahun 2013dan mulai bulan januari 2016 anda sudah dapat menghitung dan menyetorkan pph terutang sebesar 1 per bulan. Dengan adanya pp 46 tahun 2013 ini maka semua harus bayar pajak berdasarkan pp 46 tahun 2013. Mulai berlakunya pp 46 tahun 2013 terdaftar sebagai wajib pajak 1 april 2013 1 juli 2013 contoh kasus jumlah penghasilan bruto selama 3 tiga bulan rp15000000000 penghasilan bruto 3 tiga bulan yang disetahunkan adalah.